Oldtimer-Versicherungen

Schutz für alle Fälle

Klar, Diebstahl ist übel, Wildunfall, Glas- und Wolkenbruch auch. Selbst verursachte Unfälle sowieso, deshalb gibt’s die Vollkasko. Die ganz Vorsichtigen gehen in die Vollen und setzen auf Allgefahrenschutz. Zu viel des Guten? Sicher ist: Ganz ohne geht es nicht.

05.10.2022 Klaus Finkenburg Foto: BMW Group MediaPool

18 Bilder

Foto: BMW Group MediaPool

18 Bilder

Die Sache liegt im Trend: Immer mehr Klassiker-Liebhaber entscheiden sich für eine Allgefahrendeckung, mittlerweile wählt ein gutes Drittel aller Oldtimer-Besitzer diese umfassendste Form der Kfz-Versicherung. Dies ist durchaus verlockend, denn grundsätzlich ist hier erst einmal so ziemlich alles versichert, was einem widerfahren kann. Anders als bei anderen Versicherungsformen sind hier nämlich auch Verlust durch Unterschlagung, mechanische Schäden, etwa durch Fehlbedienung, oder ein Totalkollaps des Motors abgesichert.

Normale Kasko-Tarife bieten Entsprechendes bei Weitem nicht, wobei Oldtimer-Policen in aller Regel schon etwas mehr abdecken als normale Kfz-Versicherungen. Das beginnt bereits bei einer grundlegenden Sache: So können Fahrzeuge in Klassiker-Tarifen zum tatsächlichen Wert versichert werden und nicht, wie bei normalen Policen, lediglich in Höhe eines rechnerisch ermittelten, immer weiter sich der Nulllinie annähernden Restwerts. Dennoch sind die Prämien hier durchweg günstiger.

Foto: action press

Foto: action press

Einen umfassenderen Versicherungsschutz als bei Standardpolicen gibt es hier trotzdem. So zum Beispiel sind bei Letzteren von der Teilkasko, auf die niemand verzichten sollte, unter anderem folgende Ursachen abgedeckt, wobei die Reihenfolge der tatsächlichen Schadenshäufigkeit entspricht: Glasbruch, Unwetter, Wildunfall, Marderbiss, Autoteile- und Komplett-Diebstahl. Oldtimer-Versicherungen übernehmen hier noch weitere Schadensursachen.

Dazu gehört üblicherweise auch Vandalismus, oft ist auch der Verlust von Ersatzteilen mitversichert, die zum Beispiel in der Garage gelagert sind. Wem dieser Punkt wichtig ist, der sollte prüfen, bis zu welcher Höhe Teile versichert sind. Die von uns abgefragten Versicherungen geben meist maximale Deckungshöhen zwischen 3.000 und 5.000 Euro an.

Auf das Kleingedruckte achten

Darüber hinaus umfasst die Teilkasko in Klassiker-Tarifen Transportschäden, zu denen es etwa bei der Beförderung auf einem Anhänger kommt. Allerdings sollte geklärt werden, ob hier "Transportunfall"-Schäden reguliert werden oder ob lediglich von "Transportmittelunfällen" die Rede ist. Zu den Transportschäden werden alle beim Transport auftretenden Schäden gezählt, zum Beispiel auch solche, zu denen es beim Be- oder Entladen kommt. Geht es um Transportmittelunfälle, sind nur Schäden durch Unfälle des transportierenden Fahrzeugs erfasst. Ein weiterer Punkt, der zu beachten ist, sind Tierunfälle. Wichtig ist, dass hier keine Ausnahmen gemacht werden, etwa Nutz- oder Haustiere betreffend. Beim Thema Tierbiss sollten auch Bissfolgen abgedeckt sein.

Foto: Hans-Dieter Seufert

Foto: Hans-Dieter Seufert

All dies betrifft Einwirkungen von außen, über die erst eine Vollkasko hinausgeht. Die wichtigste von dieser zusätzlich erfassten Kategorie von Schadensursachen stellen selbst verschuldete Unfälle dar, jedoch mit der Einschränkung, dass die Gewährung von Leistungen bei grober Fahrlässigkeit, etwa einer Drogen- oder Alkoholfahrt, ganz oder teilweise verwehrt werden kann. Bei Standardversicherungsverträgen käme auch Vandalismus als Schadensursache hinzu, der bei Oldtimer-Policen häufig aber bereits in der Teilkasko enthalten ist.

Foto: ams

Foto: ams

An eine Allgefahrendeckung reicht all das aber nicht heran. Hier zählen die Versicherer in ihren Geschäftsbedingungen nicht auf, welche Schadensursachen abgedeckt sind, vielmehr ist darin geregelt, welche Schadensursachen ausdrücklich ausgeschlossen sind. Dazu gehören vor allem höhere Gewalten, etwa Kriege, Kernkraftunfälle, natürlicher Verschleiß oder grober Vorsatz. Ein wichtiger Unterschied dabei liegt in der Beweislastumkehr. Nicht der Oldtimer-Fahrer muss der Versicherung bei einem Schaden nachweisen, dass dieser laut Vertragsbedingungen gedeckt ist, sondern die Versicherung muss im Zweifelsfall belegen, dass dies nicht der Fall ist.

Realistischen Wert versichern

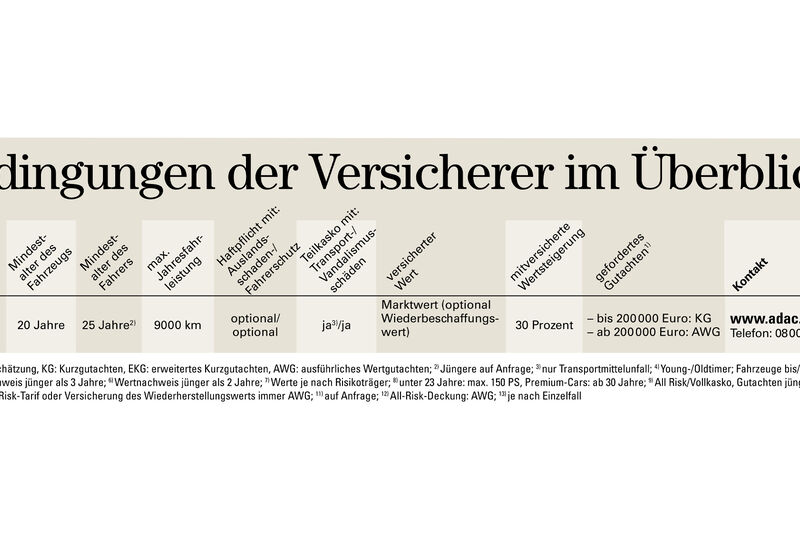

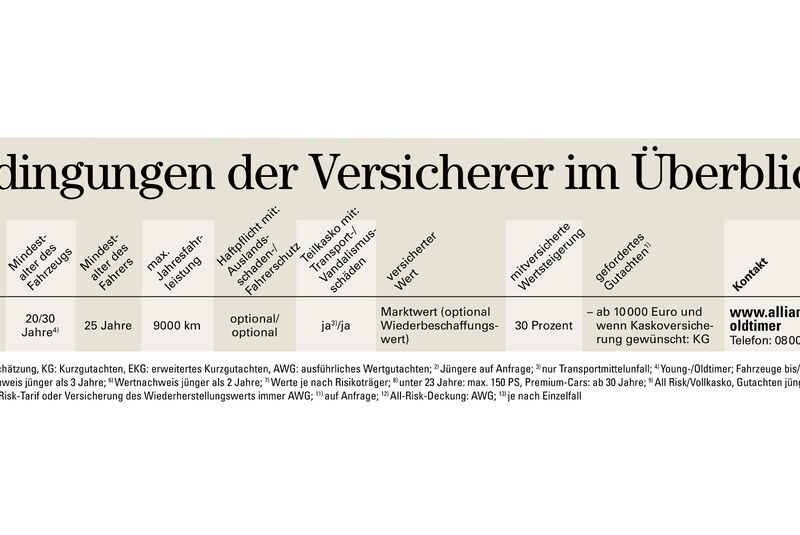

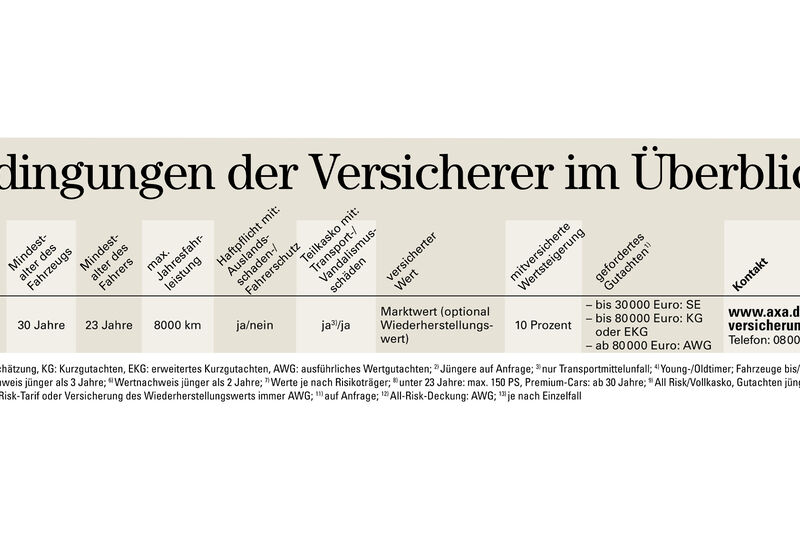

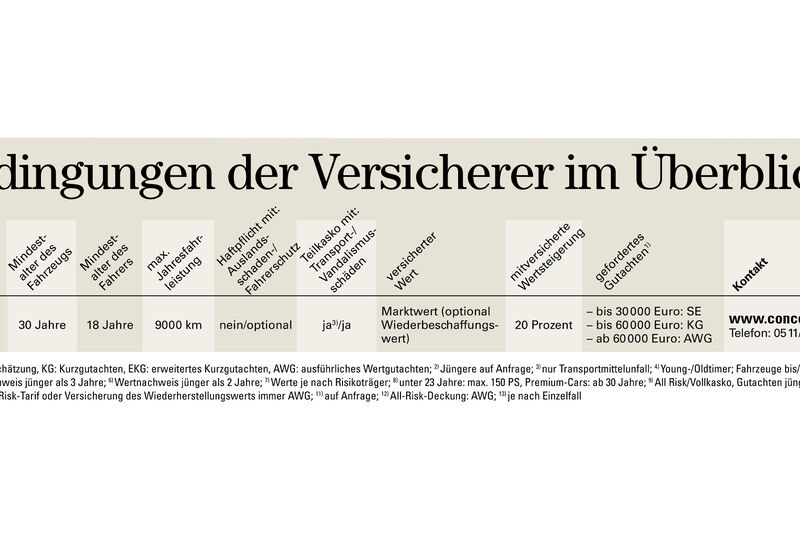

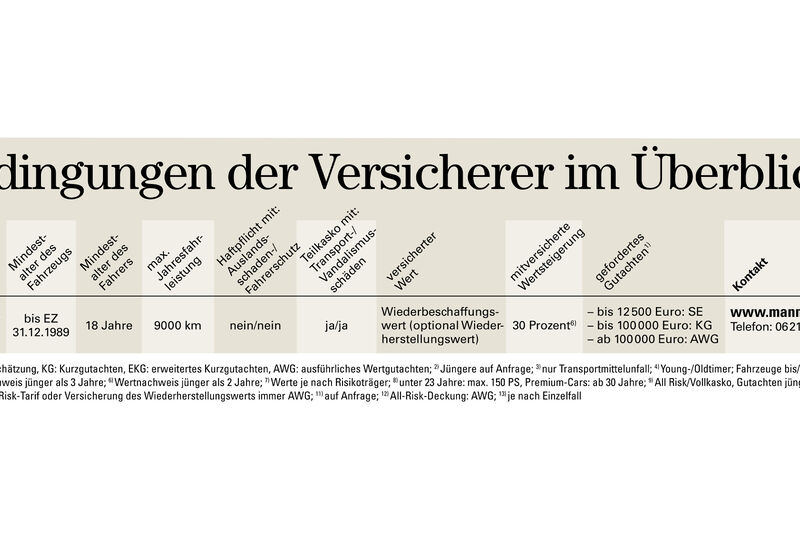

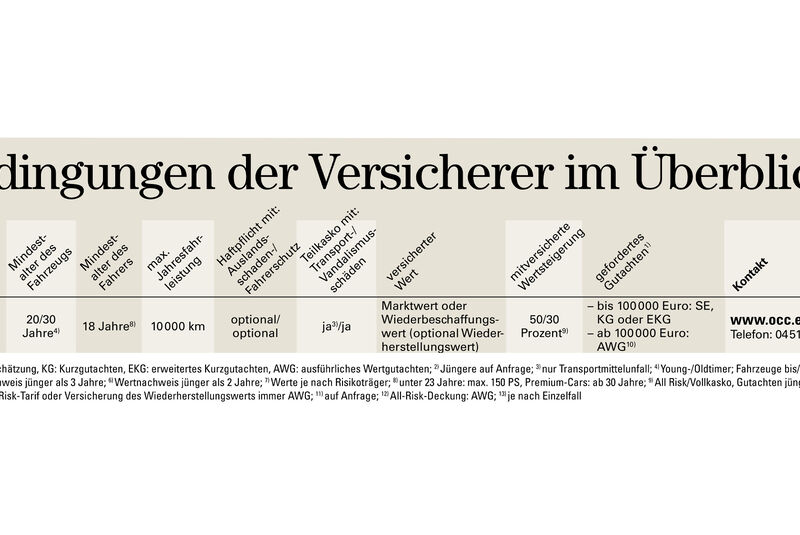

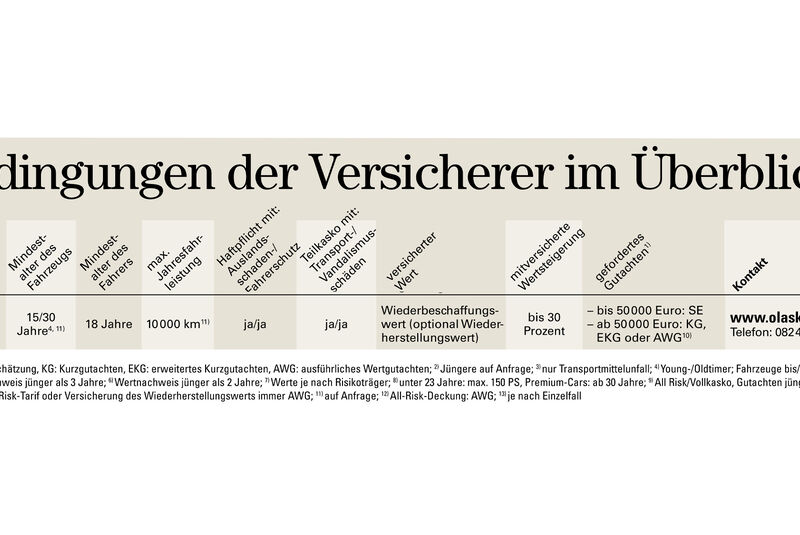

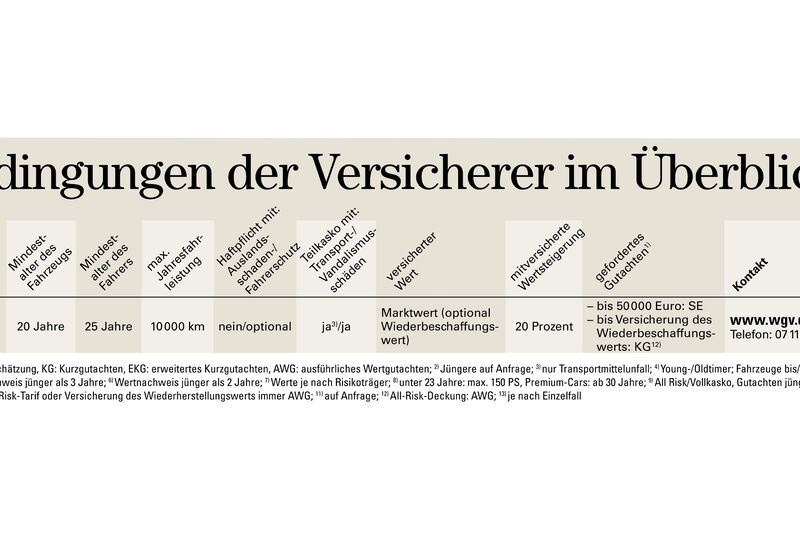

Im Gegenzug zur umfassenden Deckung stellen die Versicherer allerdings Bedingungen, und zwar zum einen an die Kunden, zum anderen an die zu versichernden Fahrzeuge. Letzteres betrifft insbesondere den Wert, den Pflege- und auch den technischen Zustand. Als Nachweis werden hier regelmäßig Gutachten verlangt, an die je nach zu versicherndem Wert mehr oder weniger hohe Anforderungen gestellt werden. Im einfachsten Fall ist lediglich ein sogenanntes Eigengutachten vorzulegen, was sich meist auf das Ausfüllen eines Fragebogens, das Einreichen aussagekräftiger Fotos sowie eines aktuellen HU-Berichts beschränkt. Bei Fahrzeugen, die einen gewissen Wert überschreiten, verlangen die Versicherer ein ausführliches Gutachten eines Sachverständigen.

Oft wird als Zwischenstufe ein Kurzgutachten akzeptiert, weniger ausführlich und entsprechend preisgünstiger – dennoch für manchen eine Hürde, die er, vor allem aufgrund des bürokratischen Aufwands, scheut. Eine praktikable und preiswerte Lösung stellt der "Home-Check" dar, den der Marktbeobachter Classic-Analytics anbietet. Dabei handelt es sich praktisch um eine professionell geprüfte Eigenbewertung.

Foto: Adobe Stock

Foto: Adobe Stock

Klassikerbesitzer tragen dazu die Daten ihres Fahrzeugs in einen Online-Fragebogen ein, zusätzlich laden sie ein paar Fotos hoch. Basierend auf diesen, der ausgefüllten Checkliste und den hauseigenen Datenbeständen zu Oldtimer-Preisen erstellt Classic-Analytics eine Urkunde, die außer den Fotos und Daten des Fahrzeugs aktuell recherchierte Marktwerte enthält.

Die meisten Versicherer akzeptieren den Home-Check bei Neuversicherungen bis zu einem Fahrzeugwert von etwa 20.000 Euro. Motor Klassik-Leser erhalten ihn aktuell zum vergünstigten Preis von 14,95 Euro. Daneben taugt das Classic-Analytics-Angebot auch zur Aktualisierung des Versicherungswertes. Und die sollte auch regelmäßig vorgenommen werden, da Oldtimer üblicherweise im Wert stetig zulegen.

Foto: ams

Foto: ams

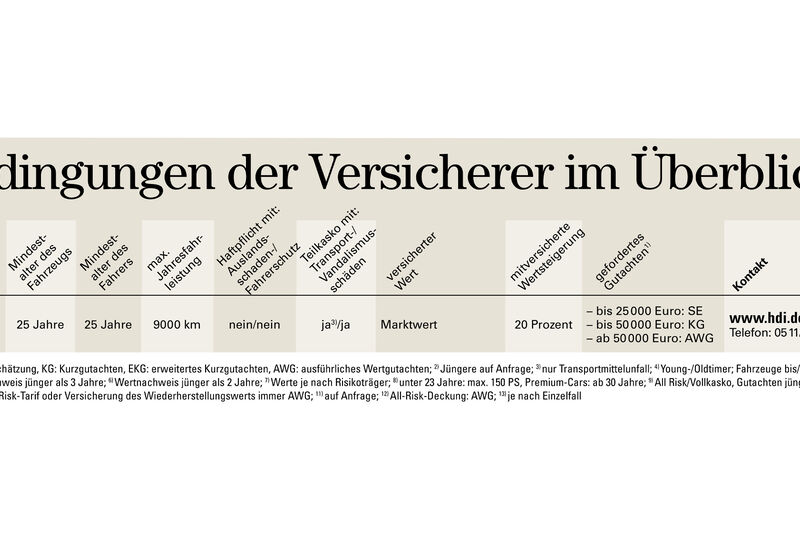

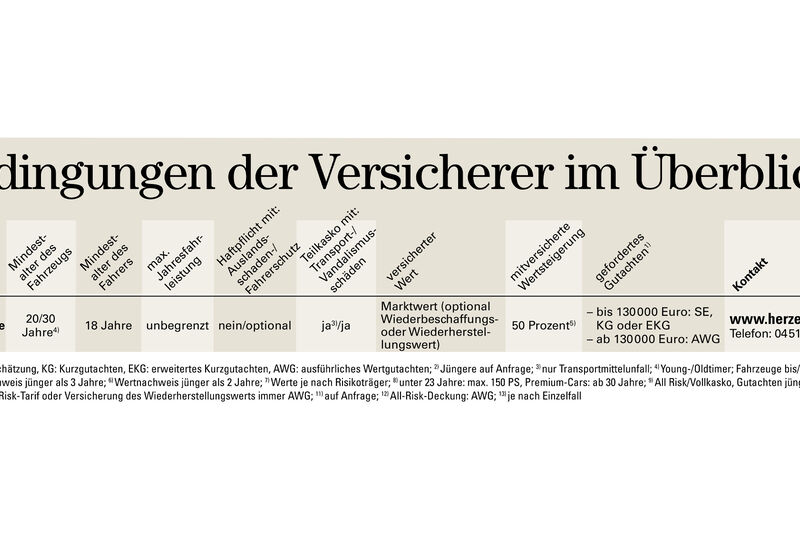

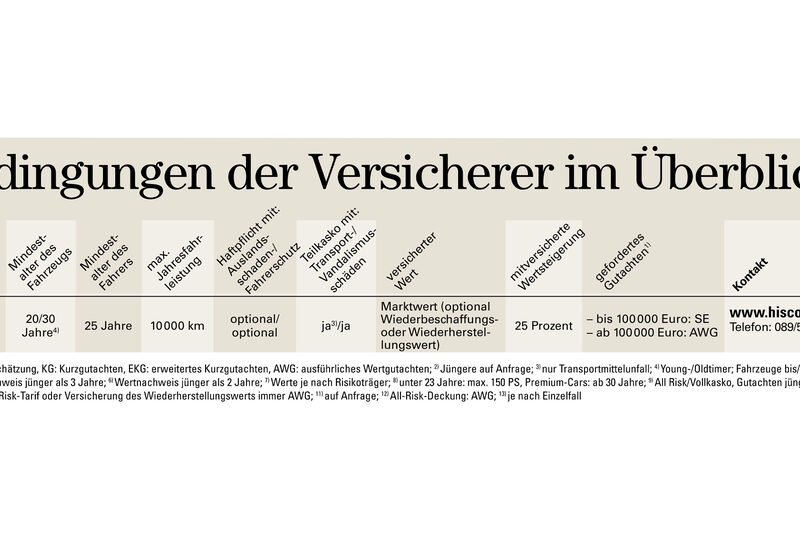

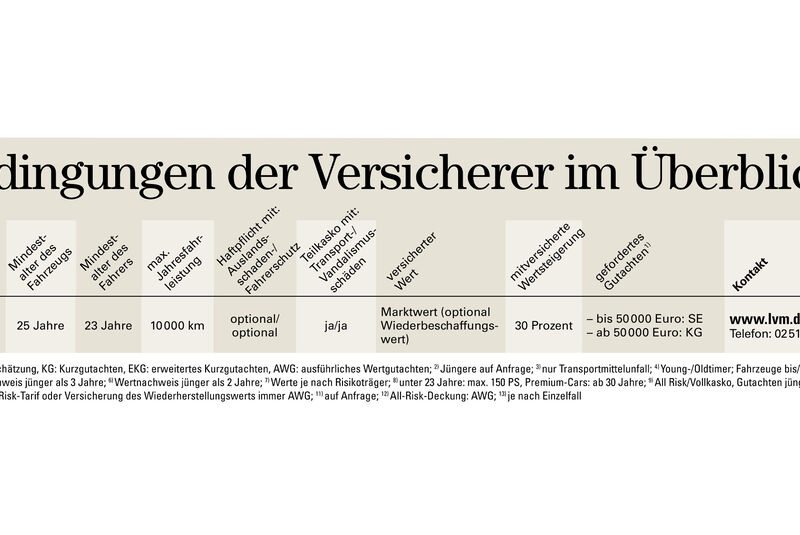

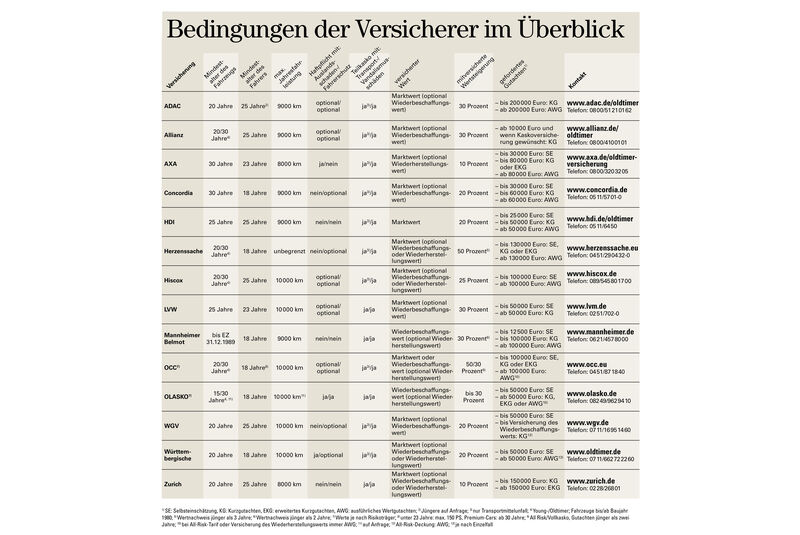

Die meisten Versicherer berücksichtigen dies, indem sie einen sogenannten Vorsorgebonus anbieten. Hier sind Wertsteigerungen bis zu einem bestimmten Prozentsatz mitversichert, bei den von uns befragten Versicherungen zwischen 10 und 50 Prozent. Dennoch sollten Klassikerbesitzer den Markt beobachten und Wertgutachten gegebenenfalls aktualisieren. Wo der Home-Check nicht akzeptiert wird, ist es meist ausreichend, ein Kurzgutachten einzureichen.

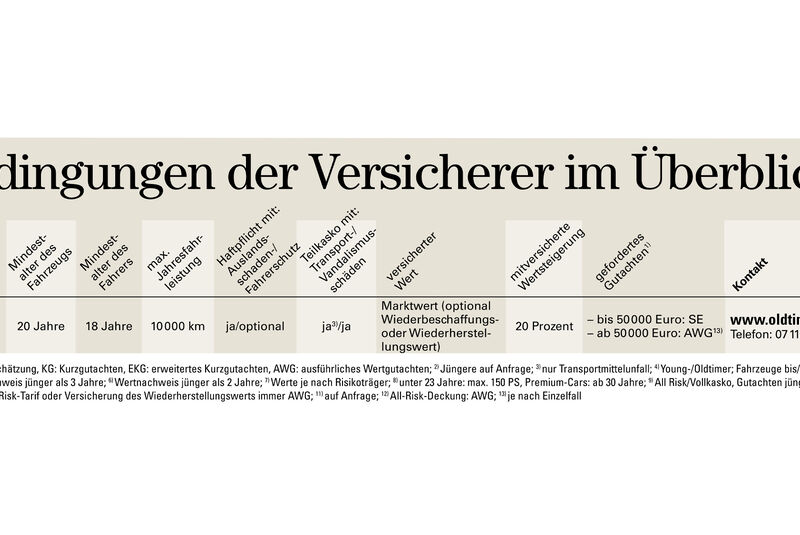

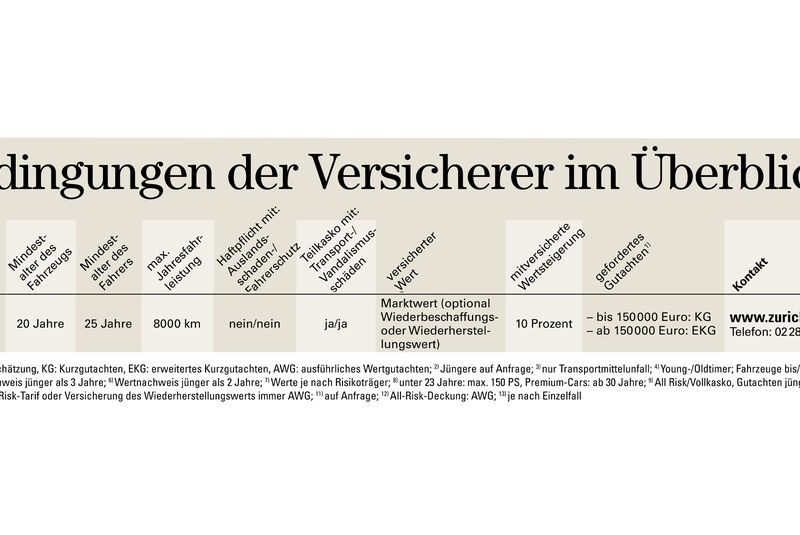

Neben dem Fahrzeug stellen die Versicherungen aber auch Anforderungen an den Halter und daran, wie dieser seinen Oldtimer nutzt. So wird grundsätzlich der Nachweis eines zusätzlichen Alltagsfahrzeugs gefordert; außerdem muss ein sicherer Abstellort vorhanden sein, idealerweise eine abgeschlossene Einzelgarage. Darüber hinaus setzen die meisten Versicherungen, um das Schadensrisiko zu begrenzen, ein Mindest- und Höchstalter des Fahrers voraus. Zu guter Letzt ist die maximal zulässige Jahresfahrleistung limitiert, meist liegt die Grenze hier bei Werten zwischen 8.000 und 10.000 Kilometern, wobei Vielfahrer logischerweise draufzahlen.

Foto: Craig Pusey

Foto: Craig Pusey

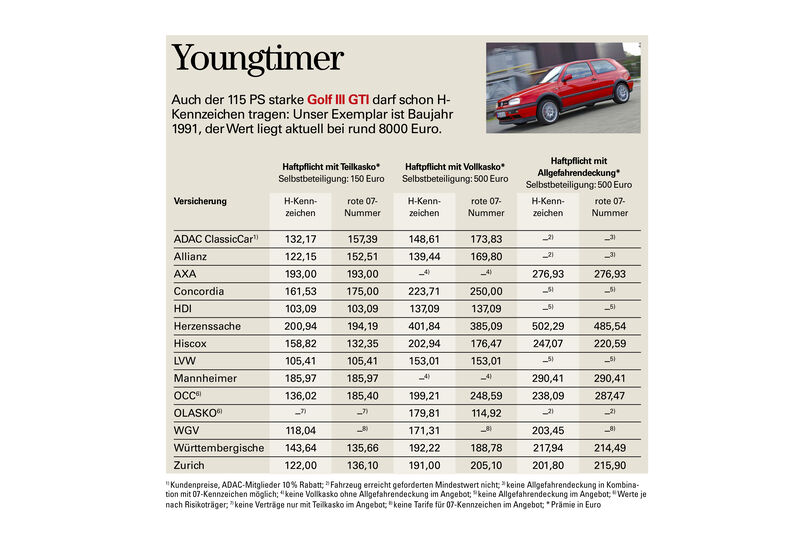

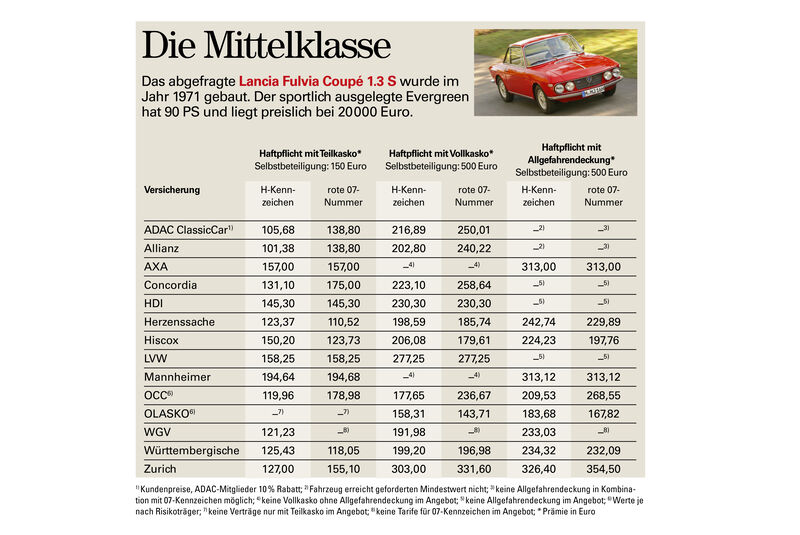

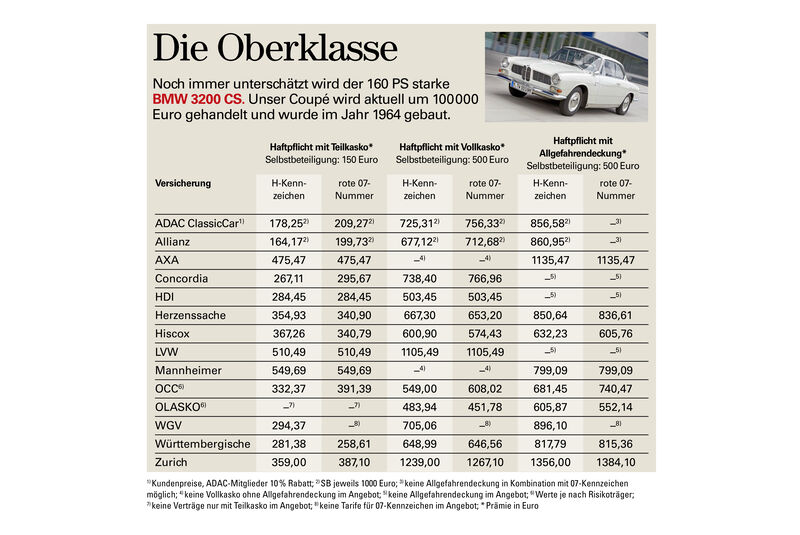

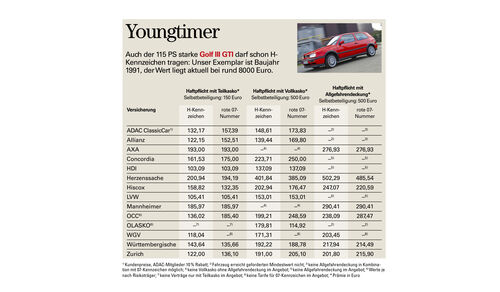

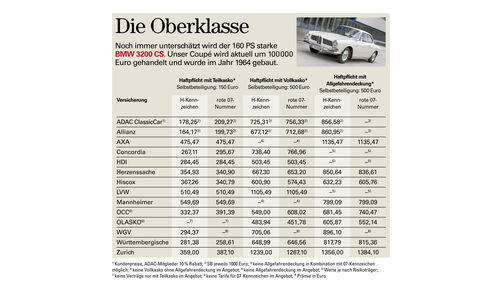

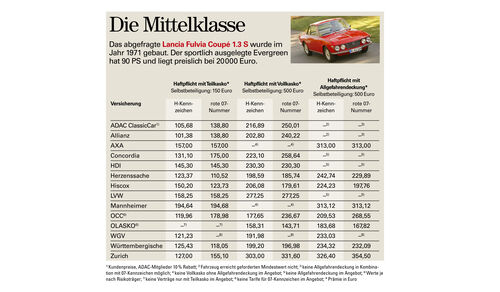

Wie hoch die Prämien sind, haben wir bei 14 Versicherungen abgefragt, und zwar für einen Halter, der zwischen 40 und 50 Jahre alt ist und der eine Jahresfahrleistung von 5.000 km erreicht. Starke Auswirkungen auf die Prämienhöhe hat das Alter. Für sehr junge Fahrer, die ihren Führerschein noch nicht lange besitzen, ist es spürbar teurer. Eine Besonderheit in Klassikertarifen ist übrigens, dass es keinen Schadenfreiheitsrabatt gibt. Der vermeintliche Nachteil hat aber sein Gutes: Die Prämienhöhe bleibt immer bei 100 Prozent. Wer einen Unfall gebaut hat, muss also nicht draufzahlen.

Mehr Risiko, höhere Kosten

Sparen kann, wer sich für ein Saisonkennzeichen entscheidet. Die meisten Versicherer rechnen hier nach der tatsächlichen Zeit der Anmeldung ab; Standard ist es aber, eine Mindestanmeldedauer von zwei Monaten zu verlangen. Eine Zulassung nur über die Wintermonate wird meist nicht akzeptiert, da in den kalten Monaten des Jahres die Schadenswahrscheinlichkeit deutlich höher ist.

Foto: ams

Foto: ams

Wer mehrere Fahrzeuge besitzt, kann auch ein rotes 07-Kennzeichen nutzen, mit dem sich verschiedene Fahrzeuge abwechselnd fahren lassen. Hier richten sich die Prämien danach, welches Fahrzeug am wertvollsten ist. Allerdings gelten mit dem Wechselkennzeichen Einschränkungen, was die Nutzung der Klassiker angeht: Erlaubt sind lediglich Probe- und Überführungsfahrten sowie die Teilnahme an Oldtimer-Veranstaltungen. Außerdem muss laufend ein Fahrtenbuch geführt werden.

Das gilt im Ausland

Die allermeisten Fahrten finden innerhalb Europas statt, also im Geltungsbereich deutscher Versicherungen. Weitere Reisen, etwa nach Marokko, Russland, Tunesien oder in den asiatischen Teil der Türkei, sollten mit der Versicherung geklärt werden. Achtung: Rote 07-Kennzeichen werden im Ausland nicht anerkannt. Wer sein Fahrzeug per Hänger transportiert, sollte wissen, ob nur Transportmittel- oder alle Transportunfälle versichert sind (siehe Lauftext vorvorherige Doppelseite). Beschädigungen bei der Nutzung von Fähren sind meist bereits über die Teilkasko abgesichert. Auch dies sollte vorab geklärt werden. Sinnvoll ist ein Schutzbrief, der Pannenhilfe, Abschleppservice oder die Kosten für Ersatzfahrzeuge beinhaltet, und zwar auch im Ausland, außerdem personenbezogene Services wie Krankenrücktransporte, Rettungs- und Bergungskosten.

Foto: Hardy Mutschler

Foto: Hardy Mutschler

Achtung: Ein personengebundener Schutzbrief gilt im Unterschied zu einem fahrzeuggebundenen für jedes genutzte Fahrzeug. Sinnvoll ist auch ein Auslandsschadenschutz. Hier ersetzt die eigene Versicherung im Fall eines fremdverschuldeten Unfalls im Ausland entstandene Schäden vorab und rechnet anschließend mit der Gegenseite ab. Differenzen zwischen den eigenen Schäden und eventuell zu niedrigen Haftungsgrenzen gegnerischer ausländischer Versicherungen werden ausgeglichen. Sinnvoll ist auf jeden Fall ein Fahrerschutz. Als spezielle Form der Unfallversicherung sichert dieser den Fahrzeugführer ab, der – im Gegensatz zu Beifahrern – bei selbst verschuldeten Unfällen oder Unfällen mit flüchtigem Verursacher über die eigene Haftpflichtversicherung keine Leistungen erhalten würde.

Foto: ams

Foto: ams

Glossar

- Allgefahrendeckung: Erweiterte Vollkasko mit Beweislastumkehr, Versicherungen müssen nachweisen, dass Schäden nicht gedeckt sind.

- Eigenschadendeckung: Sichert gegen Schäden ab, die mit dem versicherten Fahrzeug am Eigentum des Fahrers, zum Beispiel an einem Zweitfahrzeug, verursacht werden.

- Fahrzeugwert: Der Marktwert ist der auf dem Privatmarkt erzielbare Preis ohne Mehrwertsteuer und Händlergewinnspanne. Der Wiederbeschaffungswert enthält die beiden Posten. Der Wiederherstellungswert setzt sich aus Anschaffungs- und Restaurierungskosten zusammen.

- Haftpflicht: Regelt berechtigte Ansprüche Dritter oder wehrt wie eine passive Rechtsschutz-versicherung unbegründete Ansprüche ab.

- Havarie: Großer Verlust oder Beschädigung auf einem Schiff transportierter Güter aufgrund der Entscheidungen des Kapitäns, die zur Rettung des Schiffs aus unmittelbarer Gefahr dienen.

- Mallorca-Police: Schließt bei im Reiseland gemietetem Fahrzeug Lücken durch niedrigere Haftungsgrenzen der ausländischen Kfz-Haftpflicht.

- Nutzerkreisnachlass: Je weniger Fahrer, desto günstiger die Versicherung. Ausnahmen werden akzep- tiert, etwa wenn ein Fahrer unterwegs erkrankt.

- Restaurierungspolice: Versichert nicht zugelassene Fahrzeuge während des Wiederaufbaus, etwa gegen Brand, Diebstahl oder Transportschäden.

- Ruheversicherung: Nach der Abmeldung des Fahrzeugs bis zu 18 Monate weiter geltender Haftpflicht- und Kaskoschutz.

- Saisonkennzeichen: Zulassung und Versicherung nur für einen bestimmten Zeitraum. Mittlerweile auch in Kombination mit H-Kennzeichen möglich.

- Selbstbeteiligung: Selbst zu tragender Kostenanteil bei Kaskoschäden, meist 150 bis 1000 Euro.

- Sonderkündigungsrecht: Möglichkeit, Verträge außerplanmäßig zu beenden, etwa nach Prämienerhöhungen.

- Teilkasko: Versicherung gegen nicht selbst verschuldete Schäden, etwa durch Diebstahl, Brand, Glasbruch oder Wildunfälle.

- Totalschaden: Liegt bei Haftpflichtschäden vor, wenn die voraussichtlichen Reparaturkosten den Wiederbeschaffungswert um mehr als 30 Prozent übersteigen würden.

- Vollkasko: Deckt auch selbst verschuldete Schäden am eigenen Fahrzeug ab. Bei Vorsatz oder Gesetzesverstößen, etwa einer Alkoholfahrt, erlischt der Schutz.

- Wildunfall: Unfälle mit Haarwild oder weiteren Tieren sind durch die Teilkasko abgedeckt. Nicht zum Haarwild werden zum Beispiel Vögel, Igel und Reptilien sowie Kühe, Hunde oder Katzen gezählt. Einige Versicherer decken ausdrücklich auch Unfälle mit bestimmten Haus- und Nutztieren ab.